Kulcs-Bér Verziótájékoztató – 2021. április (v2629)

Megjelenési dátum: 2021. április 7.

A frissítő verzió telepítése előtt mindenképpen készítsenek adatbázismentést!

![]()

Jogszabálykövetés

Javítások

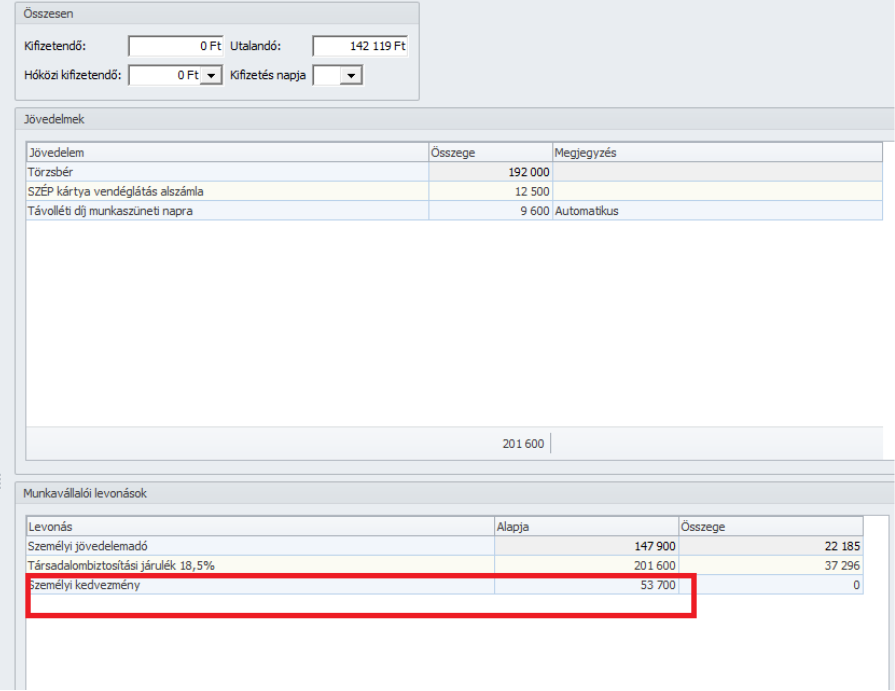

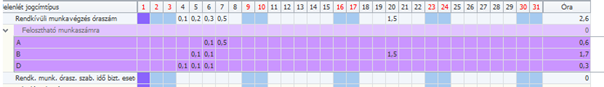

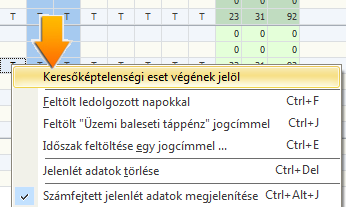

Pihenőnapon kezdődő külföldi munkavégzés időszak – TB járulékalap megállapítási probléma

Bizonyos esetekben névváltozás esetén a Tételes analitikában a régi név jelent meg

2108A-01-01 lap 15.sor gyűjtése nem működött 2021.március hónapra

![]()

Jogszabálykövetés

![]()

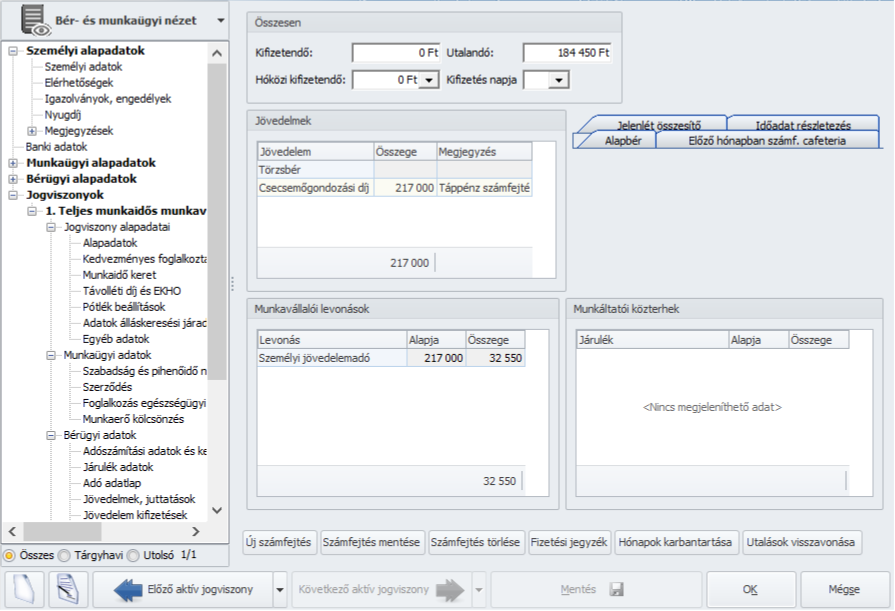

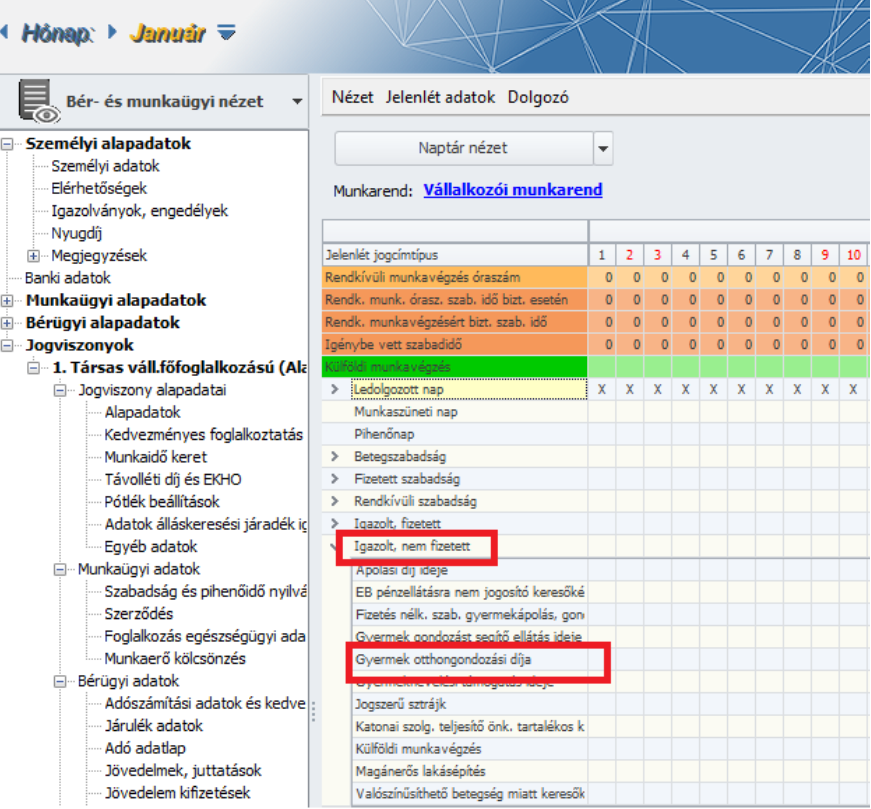

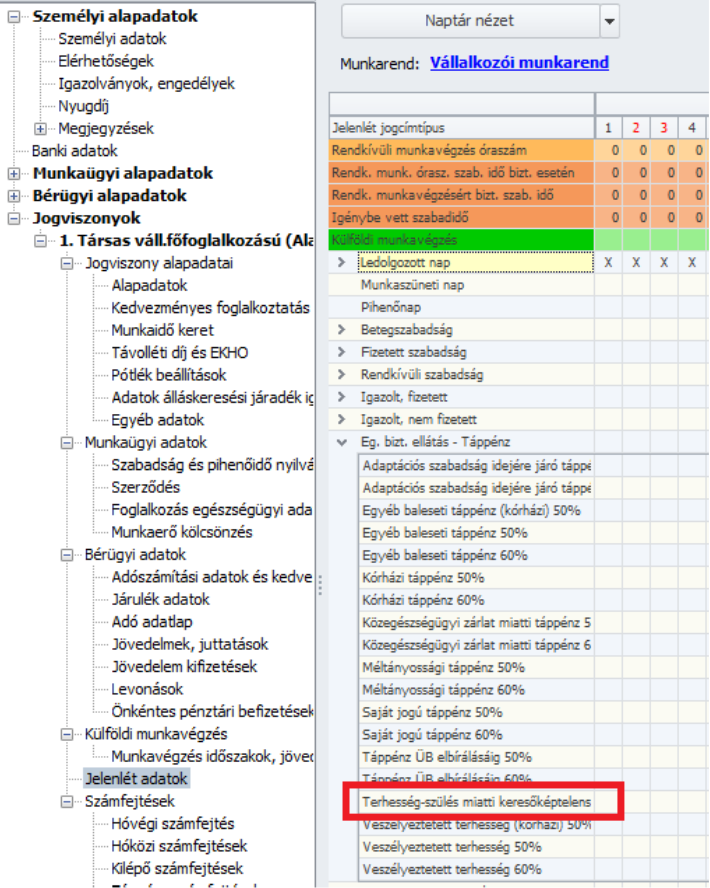

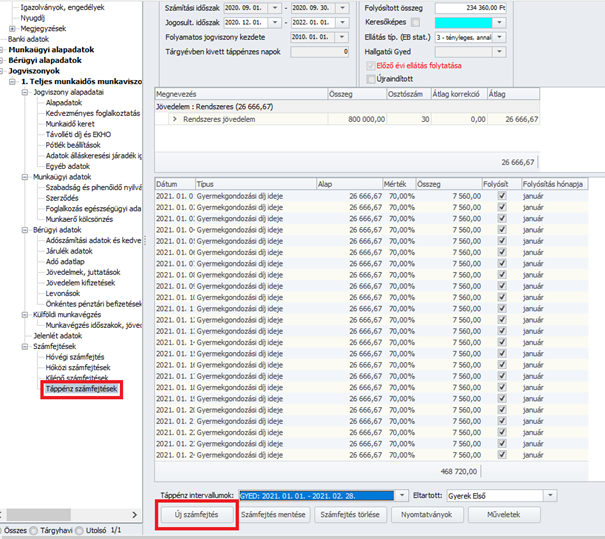

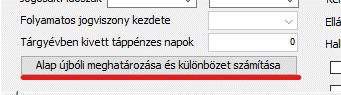

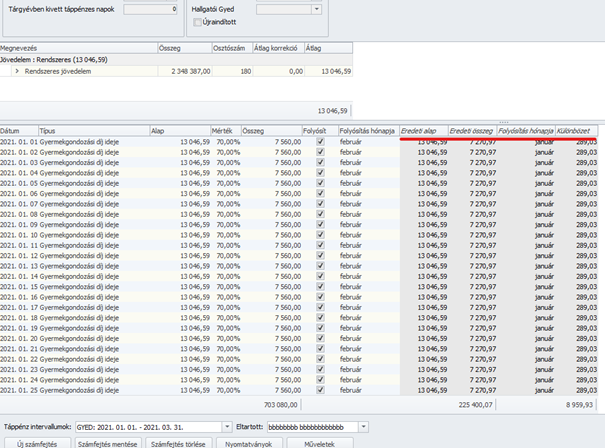

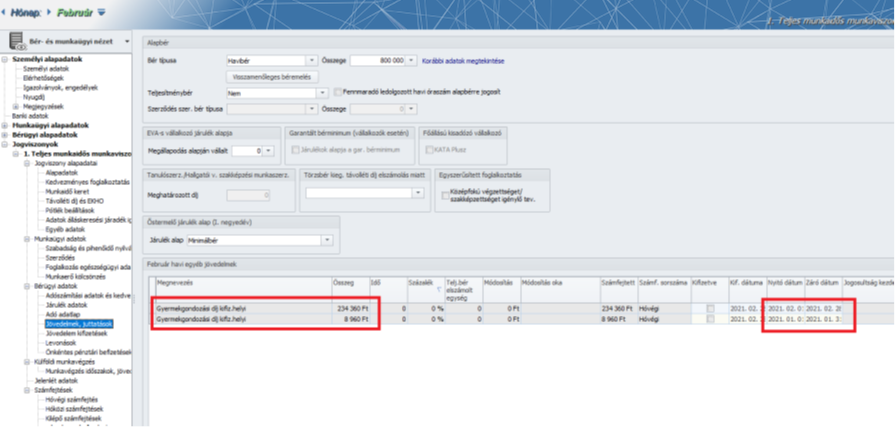

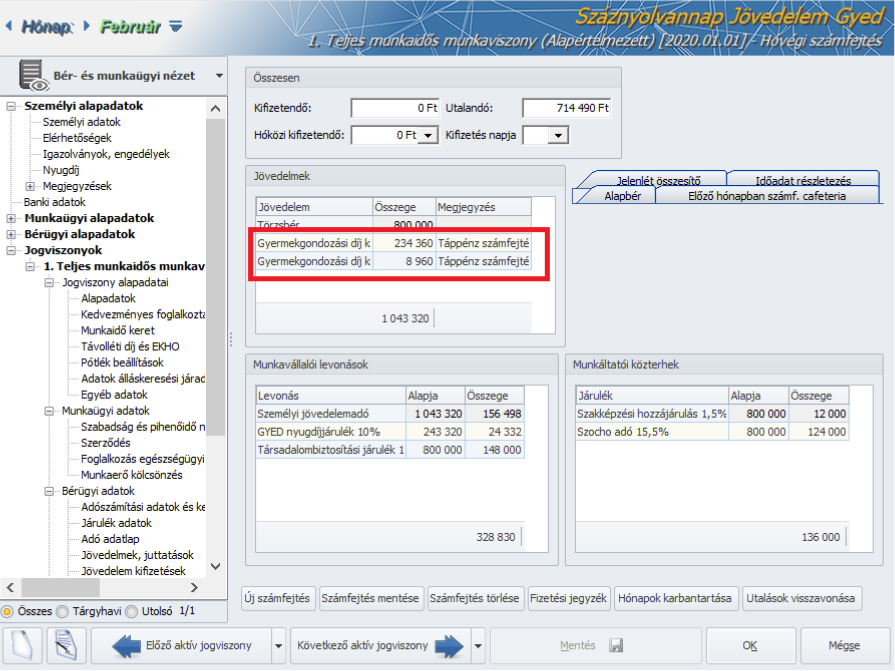

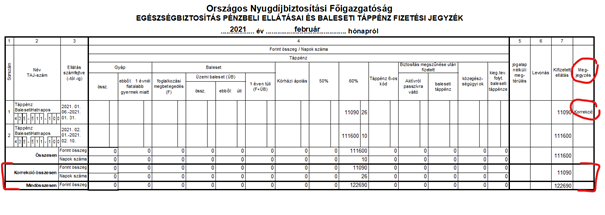

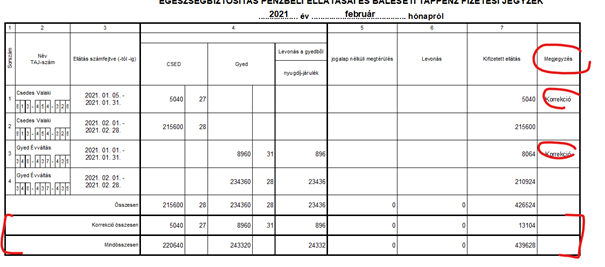

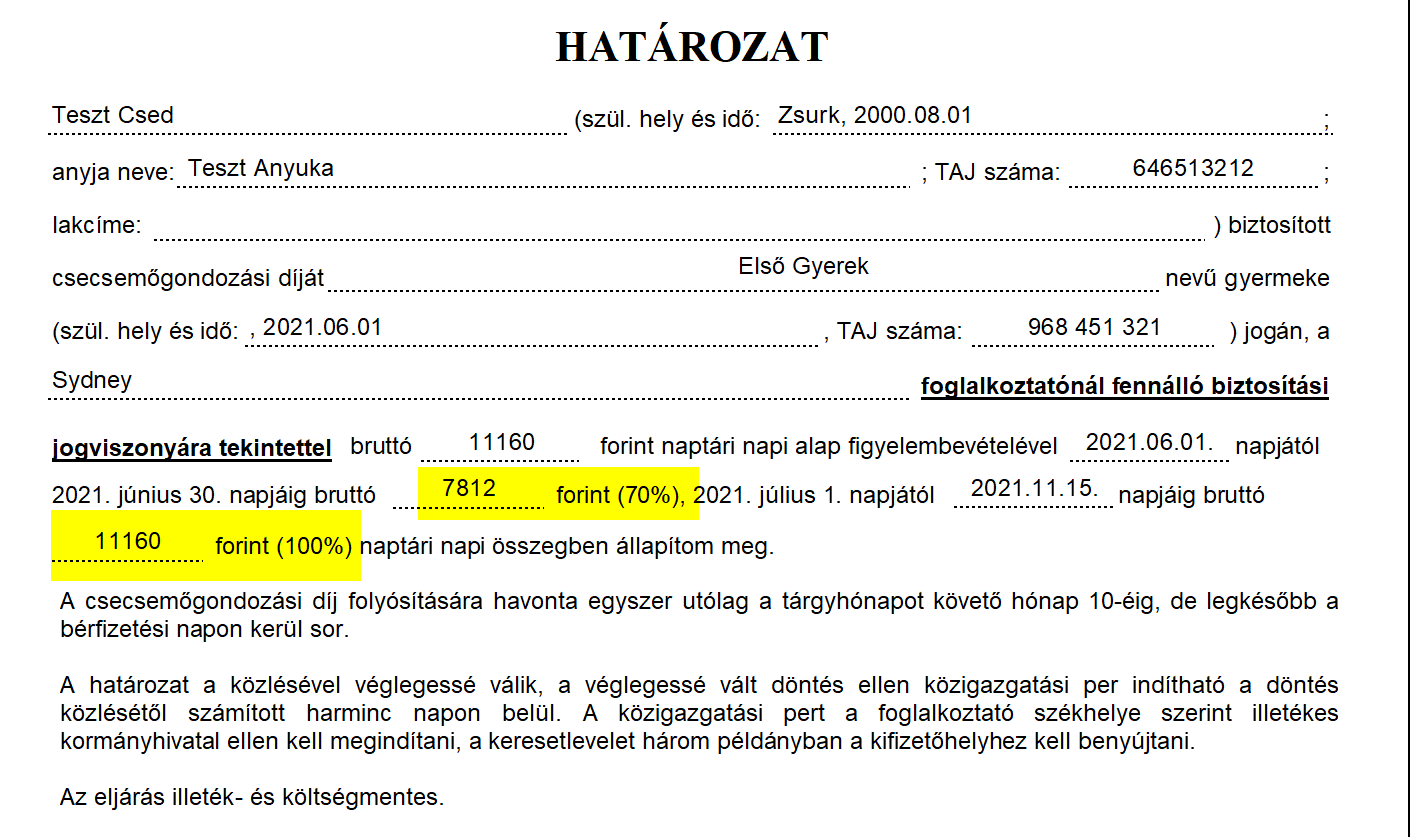

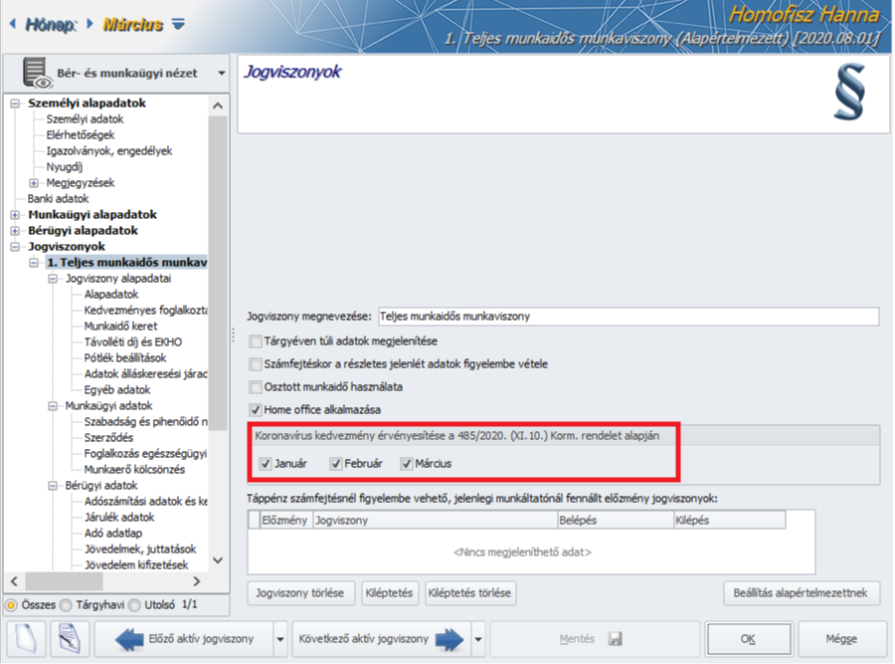

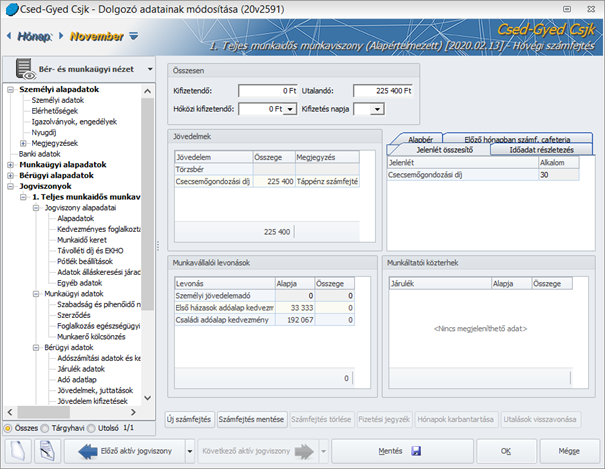

A vészhelyzet alatt a gyermekgondozási díjra fennálló jogosultság meghosszabbítására vonatkozó 155/2021. (III. 27.) Korm. rendelet által szükséges módosítás átvezetése a programban

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A Magyar Közlöny 2021. évi 52. számában, 2021. március 27. napján kihirdetésre került a 155/2021. (III. 27.) Korm. rendelet, amely módosította a gyermek gondozására, nevelésére tekintettel járó egyes egészségbiztosítási és családtámogatási ellátásokra való jogosultságok meghosszabbításáról szóló 128/2021. (III. 13.) Korm. rendeletet. A módosítás értelmében a kötelező egészségbiztosítás ellátásairól szóló 1997. évi LXXXIII. törvény 42/A. §-a, 42/E. §-a, 42/F. §-a, 42/G. §-a vagy 50. §-a alapján a gyermekgondozási díjra fennálló jogosultságot továbbra is 2021. április 7-ig kell meghosszabbítani, azonban nem 2021. március 14-től, hanem 2021. március 8-tól.

A fentiek kapcsán a Jogosultsági időszak vége mezőbe 2021. április 7-ét követő dátum rögzítésekor a program figyelmeztető üzenetet küld, amennyiben a gyermek után járó GYED eredeti jogosultsági ideje 2021. március 8-a és 2021. április 6-a között járt le, és a mezőbe 2021. április 7-ét követő dátumot próbál rögzíteni a felhasználó, illetve ha 2021. április 7-ét követő időszakra próbál folyósításra jelölni GYED-et olyan esetben, amikor az eredeti jogosultság lejárati ideje 2021. március 8-a és 2021. április 6-a közötti. Egyebekben a rögzítés menete a 2021. márciusi verziótájékoztatónkban – https://tudasbazis.kulcs-soft.hu/ber-program/18698/kulcs-ber-verziotajekoztato-2021-marcius-v2617 – leírtakhoz képest nem változott.

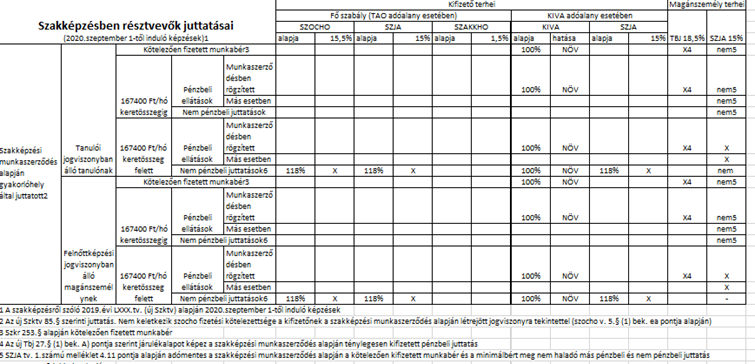

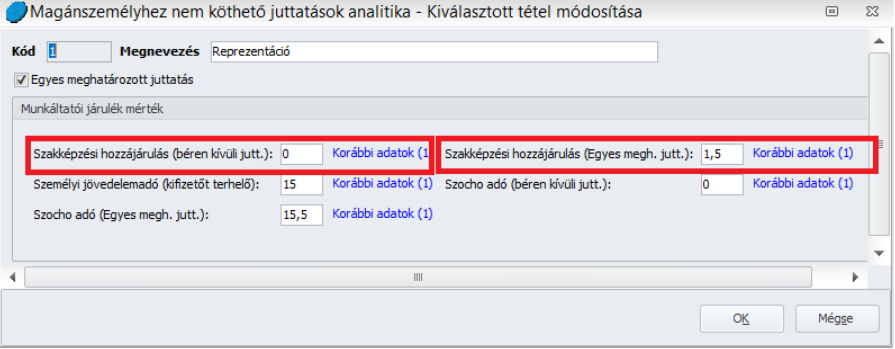

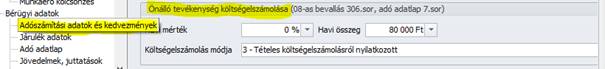

A 86/2021.(II.27.), a 105/2021.(III.1.) és a 147/2021.(III.27.) korm.rendeletekkel meghosszabbított vészhelyzeti SZOCHO, SZAKKHO, KIVA és rehabilitációs kedvezményhez kapcsolódó módosítások átvezetése a Kulcs-Bér programban

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

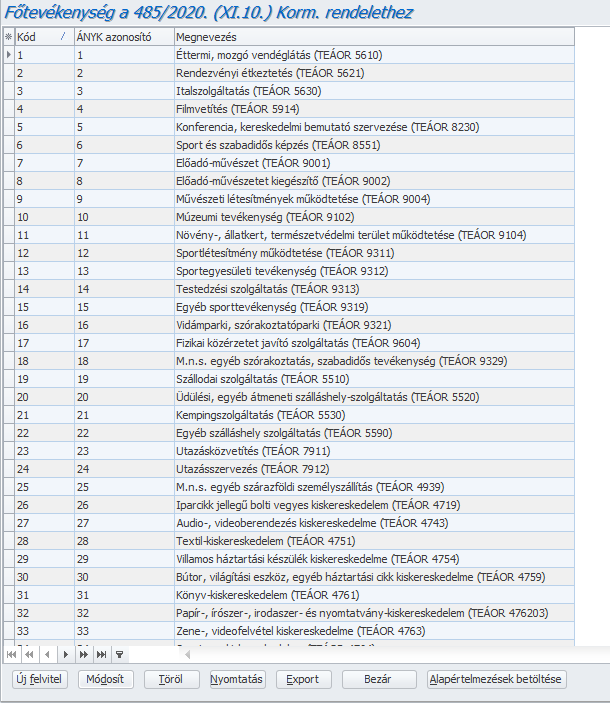

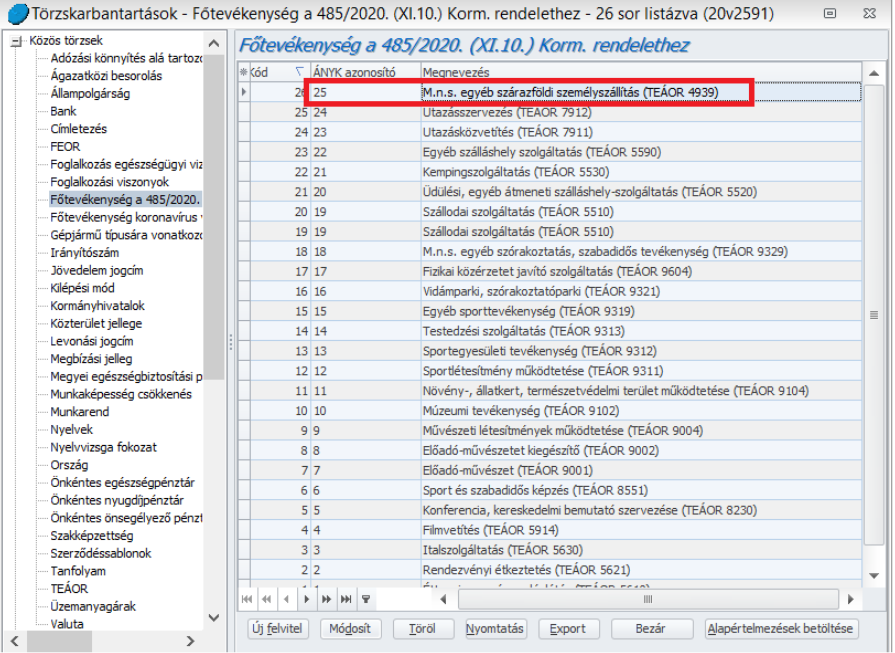

A 21. Magyar Közlönyben közzétett, a veszélyhelyzet ideje alatt egyes gazdaságvédelmi intézkedésekről szóló kormányrendeletek módosításáról szóló 86/2021. (II. 27.) Korm. rendelete a 37. Magyar Közlönyben közzétett 105/2021. (III. 5.) Korm. rendelete és az 52. Magyar Közlönyben közzétett 147/2021.(III.27.) Korm. rendelete alapján a 485/2020. (XI.10.) Korm.rendeletben szabályozott adófizetési kedvezmény és bértámogatás 2021. április hónapra is érvényesíthető.

A fentiek alapján az adófizetési kedvezmény 2021. április hónapra történő érvényesítését is biztosítjuk programunkban.

A szociális hozzájárulási adó alóli mentesség

Nem kell szociális hozzájárulási adót fizetnie 2021. április hónapra a veszélyeztetett ágazatba tartozó tényleges főtevékenységet folytató

- kifizetőnek a munkaviszonyban foglalkoztatott munkavállalók után,

- az egyéni vállalkozónak e jogállására tekintettel, és

- a társas vállalkozásnak a Tbj. szerinti társas vállalkozó e jogállására tekintettel.

A fentiekkel együtt a SZAKKHO-ra, a rehabilitációs hozzájárulás fizetésre, valamint a KIVA fizetésre vonatkozó kedvezményes rendelkezések is alkalmazhatók 2021. április hónapra.

A 86/2021.(II.27.), a 105/2021.(III.1.) és a 147/2021.(III.27.) korm.rendeletekkel meghosszabbított vészhelyzeti SZOCHO, SZAKKHO, KIVA és rehabilitációs kedvezményhez kapcsolódó módosítások átvezetése a Kulcs-Bér programban

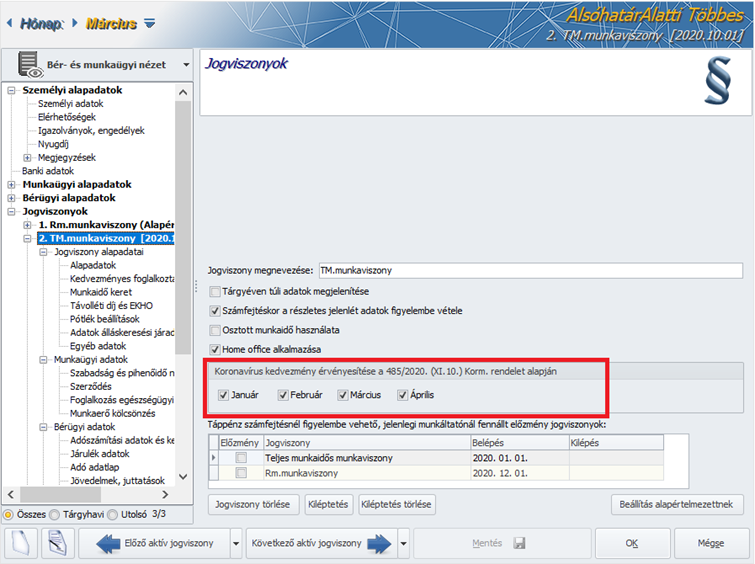

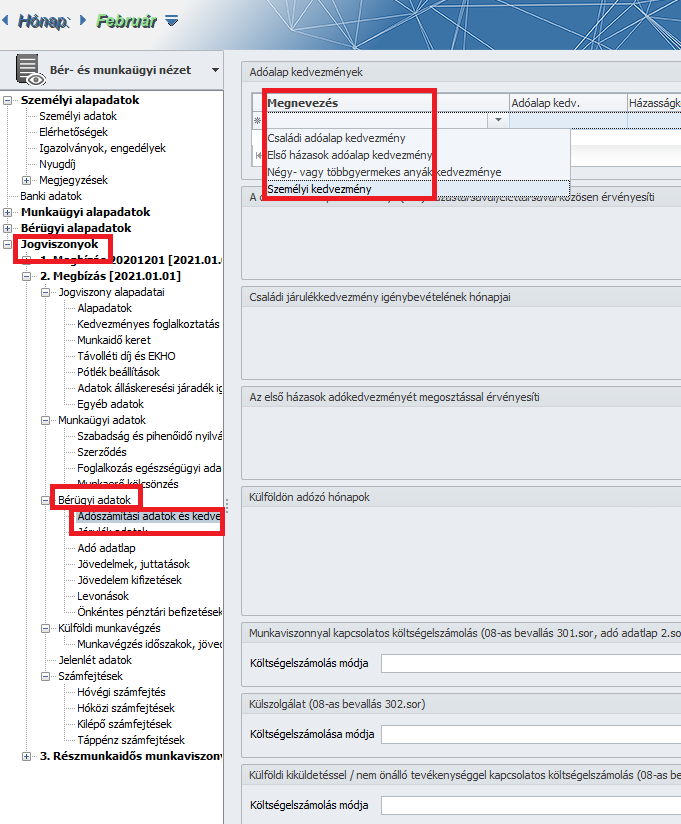

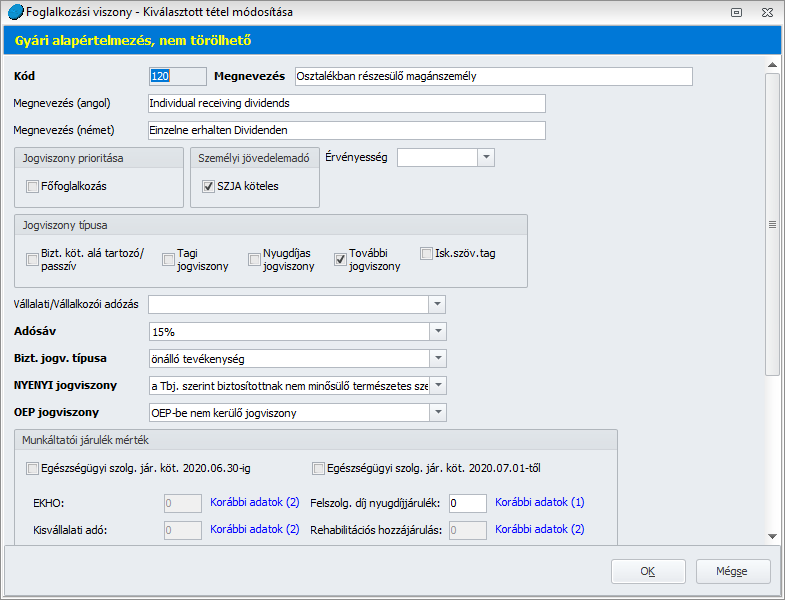

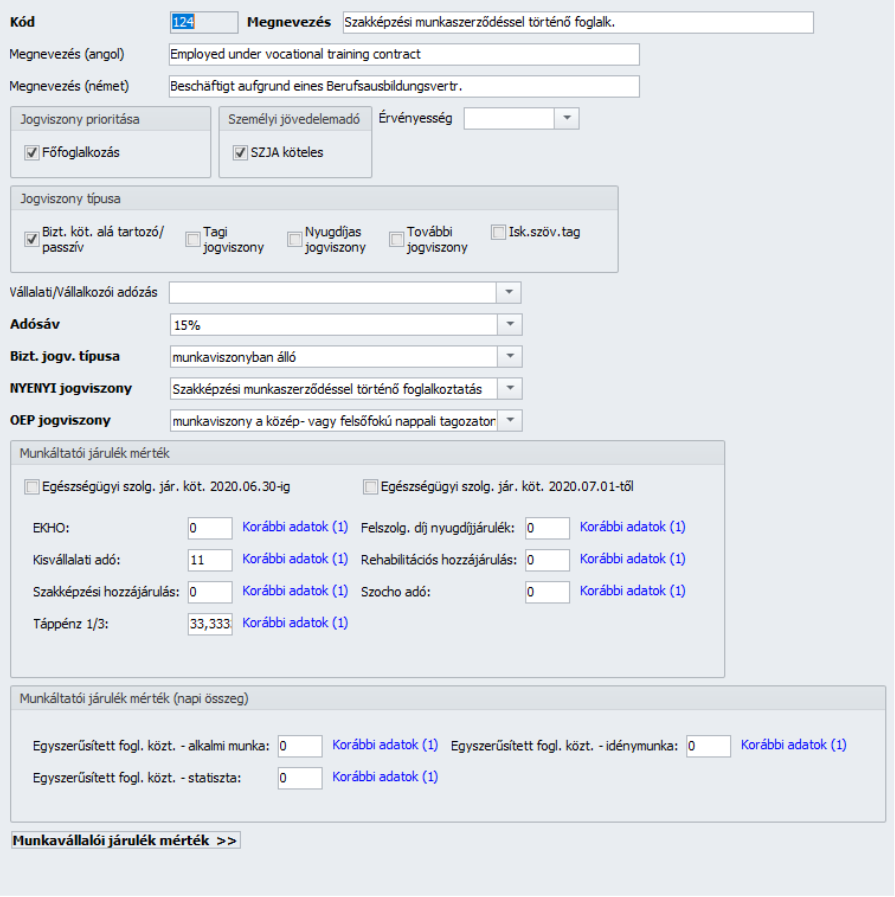

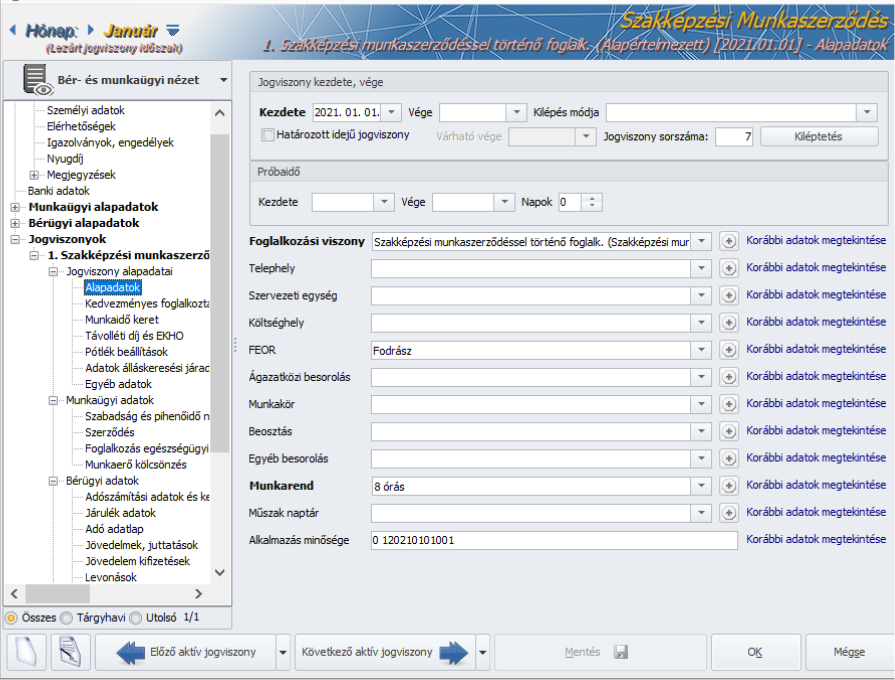

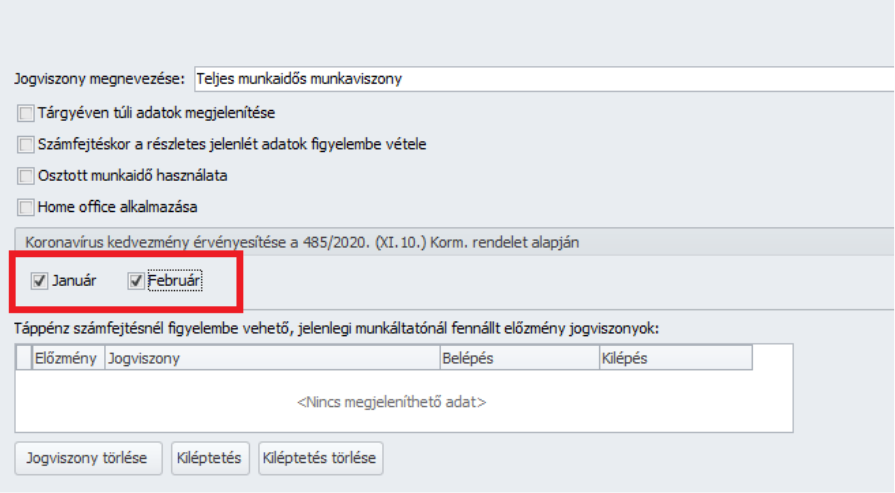

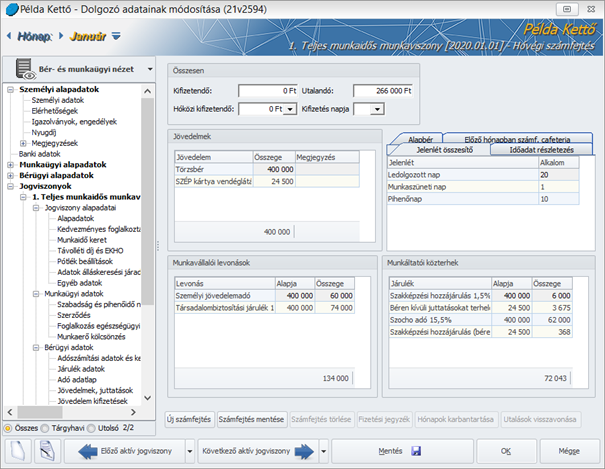

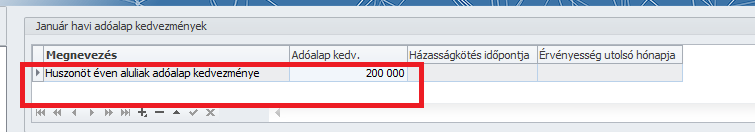

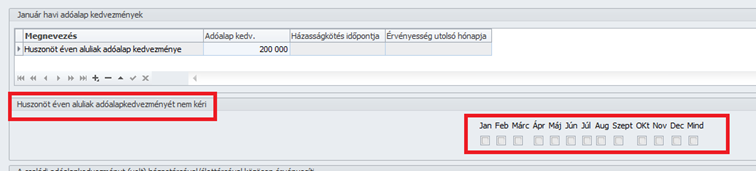

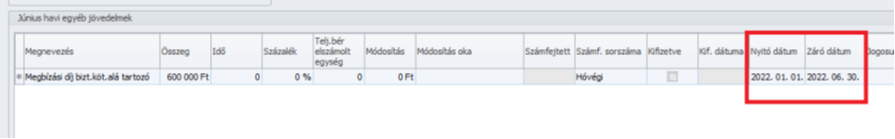

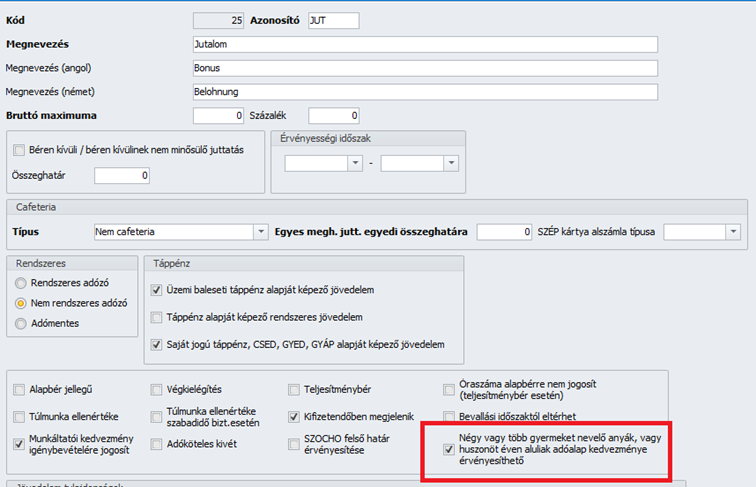

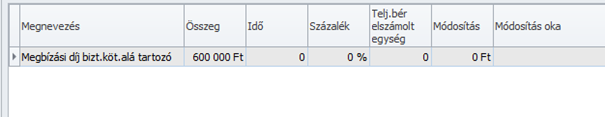

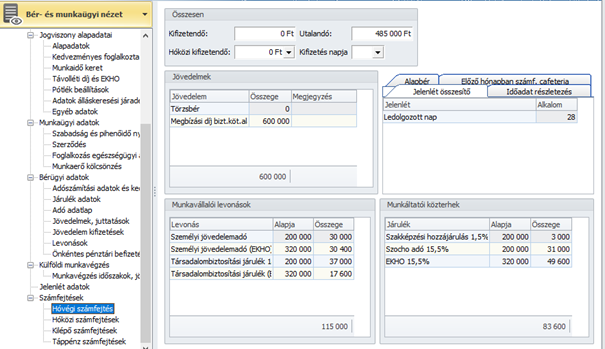

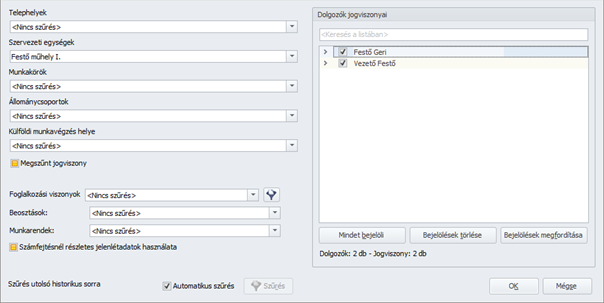

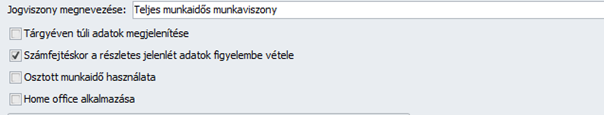

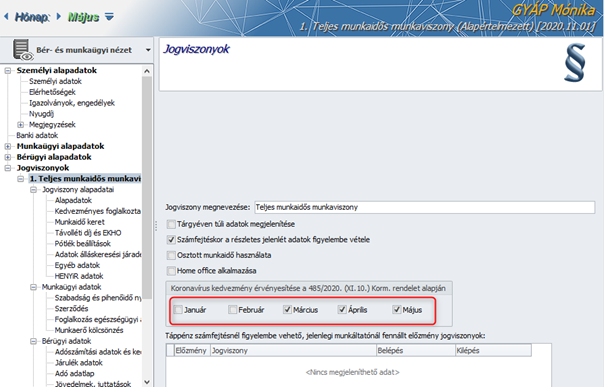

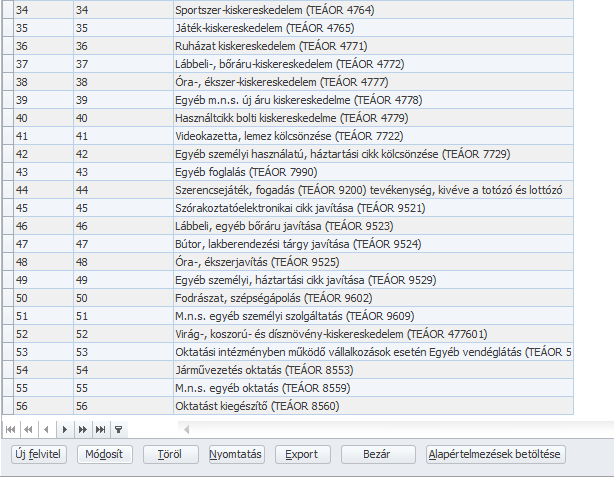

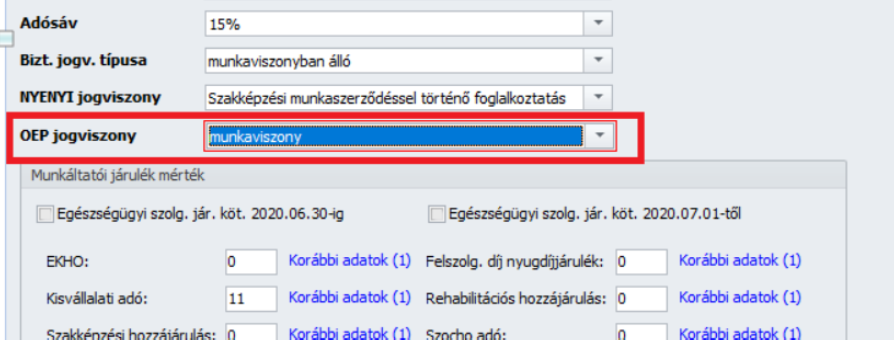

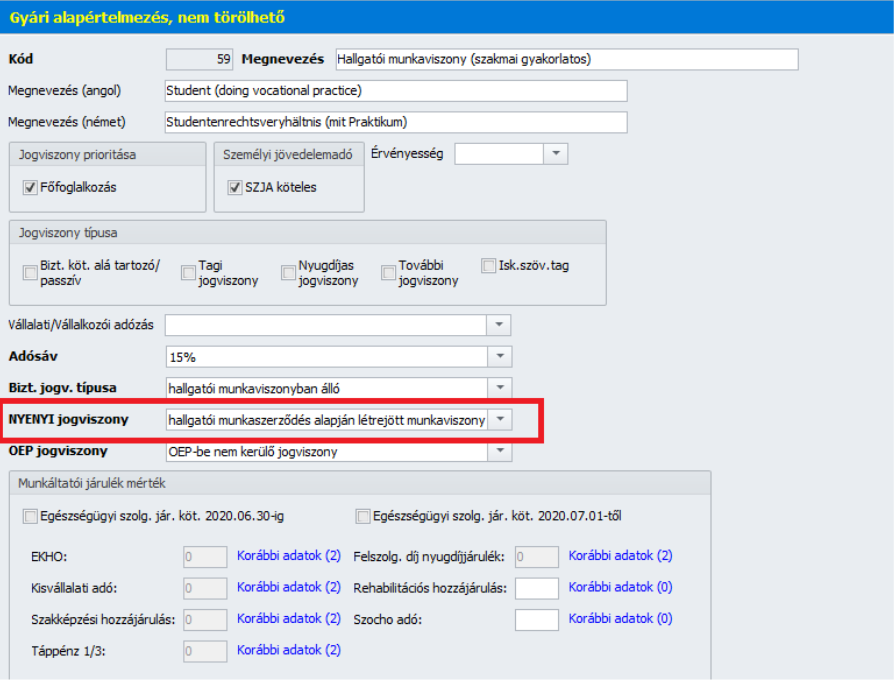

Dolgozó adatai/Jogviszony:

A Jogviszony megnevezése pontra kattintva a képernyőn négy jelölőnégyzetet biztosítunk a „Koronavírus kedvezmény érvényesítése a 485/2020. (XI.10.) Korm. rendelet alapján” megnevezés alatt, a január, a február a március és az április havi kedvezmény érvényesítésének jelölhetőségére munkaviszonyok esetén (kérjük, kizárólag munkaviszony esetén jelöljék a jelölőnégyzeteket!). Amennyiben a Jogviszony megnevezése képernyőn az új „Koronavírus kedvezmény érvényesítése a 485/2020. (XI.10.) Korm. rendelet alapján” jelölőnégyzetek bejelölésre kerülnek, és az egyéb jogosultsági feltételek fennállnak a jogviszonyban, azaz

- A jogviszony a kedvezményes időszakban fennáll, vagy

- ha kilépett május 1-e előtti dátummal de a kilépési mód nem befolyásolja a kedvezményt (a kilépési mód törzsadatnál a „485/2020. (XI. 10.) Korm. rend. szerinti kedvezményre nem jogosító kilépési mód” jelölőnégyzet bejelöletlen),

akkor a kedvezményesre jelölt hónap számfejtése során érvényesül az adott jogviszonyra vonatkozóan a kedvezmény.

A jogviszonyban az április havi jelölőnégyzet a márciusi hónapzárást követően a március havi állapotnak megfelelően jelenik meg, azaz, ha március hónapra érvényesítésre került az adókedvezmény, akkor az április havi jelölőnégyzet is bejelölt állapotú lesz. Az április hónap jelölőnégyzetének állapota mindaddig igény szerint változtatható, amíg nem készül április hónapra számfejtés az adott jogviszonyban.

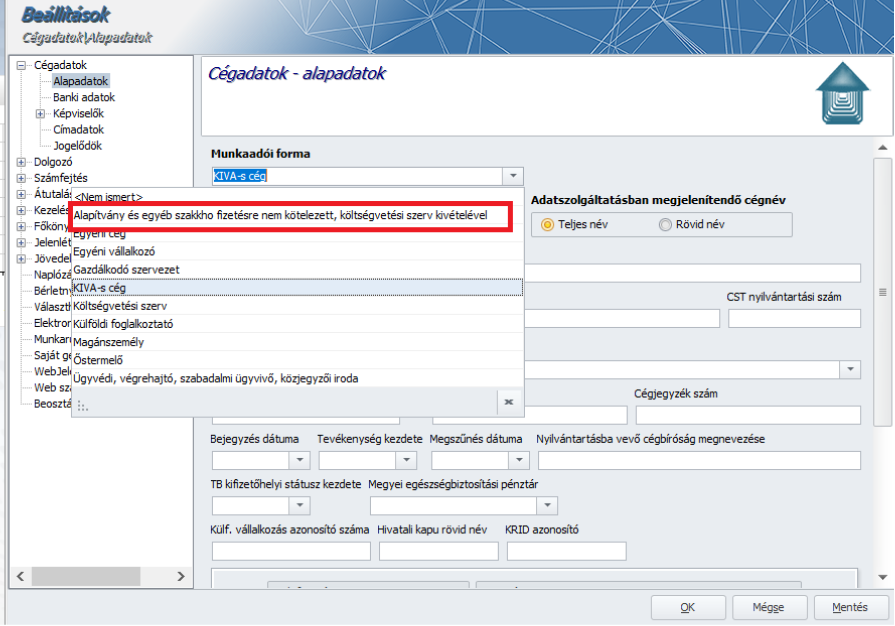

A kedvezményes tevékenységi körbe tartozó vállalkozás a társas vállalkozói jogviszonyban foglalkoztatottak után nem kötelezett SZOCHO (vagy KIVA) és SZAKKHO fizetésére 2021.március és április hónap vonatkozásában.

A kedvezményes tevékenységet folytató egyéni vállalkozó nem kötelezett SZOCHO (vagy KIVA) és SZAKKHO fizetésére 2021.március és április hónap vonatkozásában.

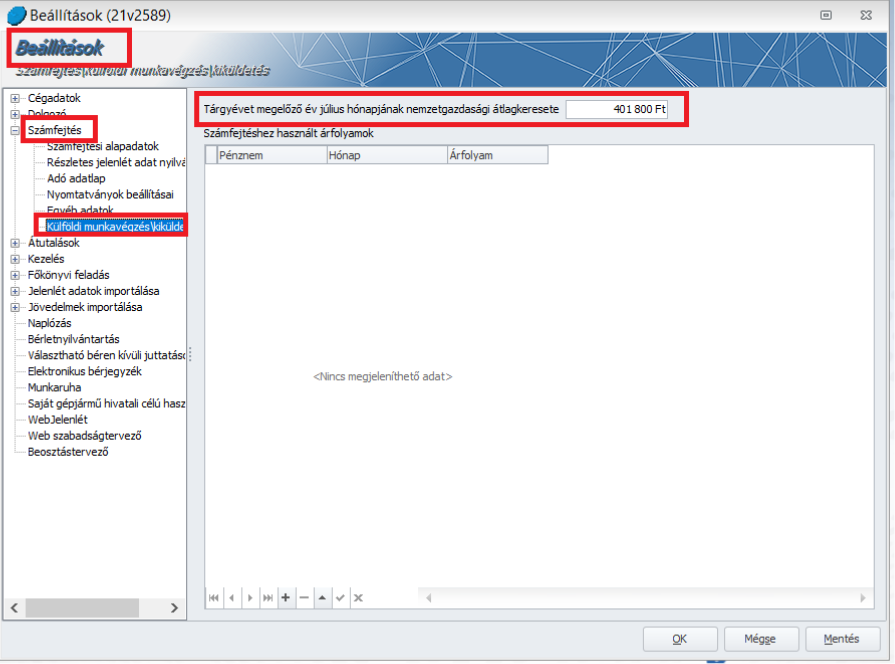

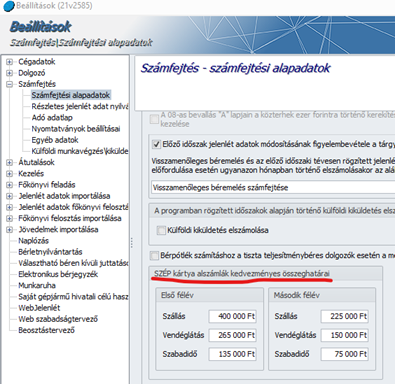

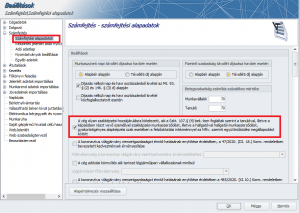

A társas, valamint az egyéni vállalkozói jogviszonyok esetében (kivéve a kiegészítő tevékenységűeket) abban az esetben, ha a Beállítások/Számfejtés beállításai pontban „A koronavírus világjárvány nemzetgazdaságot érintő hatásának enyhítése érdekében a 485/2020.(XI.10.) Korm. rendeletben bevezetett kedvezmények köre” jelölőnégyzet bejelölt állapotú, a márciusi és az áprilisi számfejtés során a kedvezmény automatikusan érvényesítésre kerül, nem kell a jogviszonyban jelölni a jogosultságot.

Rehabilitációs hozzájárulás:

A megváltozott munkaképességű személyek ellátásairól és egyes törvények módosításáról szóló 2011. évi CXCI. törvény szerint rehabilitációs hozzájárulás fizetésre kötelezett 5. § (1) bekezdése szerinti kifizető 2021. évben négy hónapra arányosan jutó hozzájárulás-fizetési kötelezettség alól mentesül, azzal, hogy a rehabilitációs hozzájárulásra a fizetésre kötelezett a 2021. év első negyedévére előleget nem fizet.

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

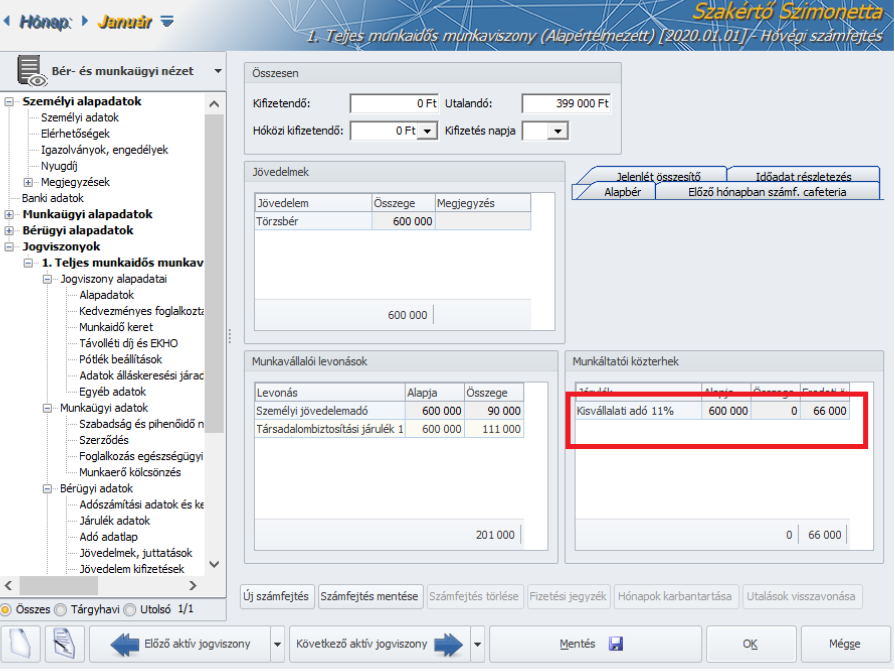

Valamennyi – KATA tv. hatálya alá tartozó – KATA-s vállalkozói foglalkozási viszony esetében érvényesül a következő kedvezmény a KATA alappal szemben a 2021. március és április havi számfejtés során:A Katv. szerinti kisadózó vállalkozás, amely kedvezményes főtevékenységet folytat (a továbbiakban: mentesített tevékenységet folytató), 2021. március és április hónapra tekintettel mentesül a kisadózó után a Katv. szerinti tételes adó megfizetése alól.E rendelkezést az a Katv. hatálya alá tartozó mentesített tevékenységet folytató kisadózó vállalkozás alkalmazhatja, amely e tevékenysége tekintetében 2021. február hónapjában már a Katv. hatálya alá tartozott..

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

A KIVA adófizetési kötelezettséget 2021. március és április hónap tekintetében nem kell teljesítenie a kedvezményes főtevékenységet folytató

- egyéni vállalkozónak e jogállására tekintettel, és

- a társas vállalkozónak e jogállására tekintettel.

A fentiek alapján a kieg.tev. egyéni és kieg.tev.társas vállalkozó kivételével valamennyi – KIVA tv. hatálya alá tartozó – egyéni s társas vállalkozói foglalkozási viszony esetében érvényesül a kedvezmény a KIVA alappal szemben (akkor is, ha nincs kivét, csak a minimum járulékalapok) a 2021. március és április havi számfejtés során.

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

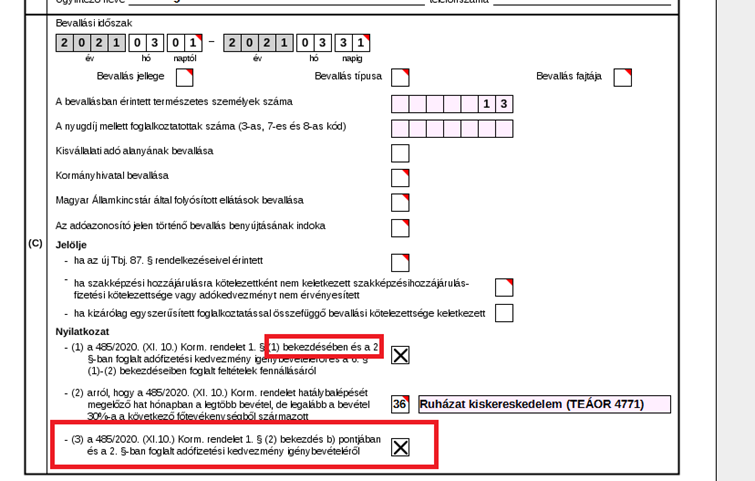

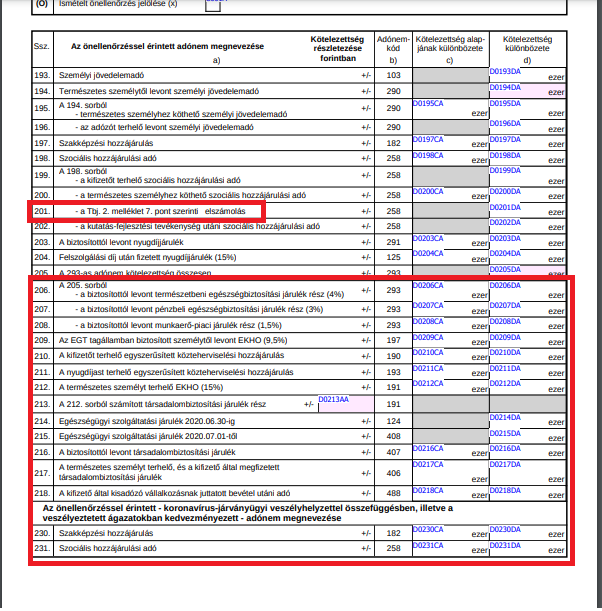

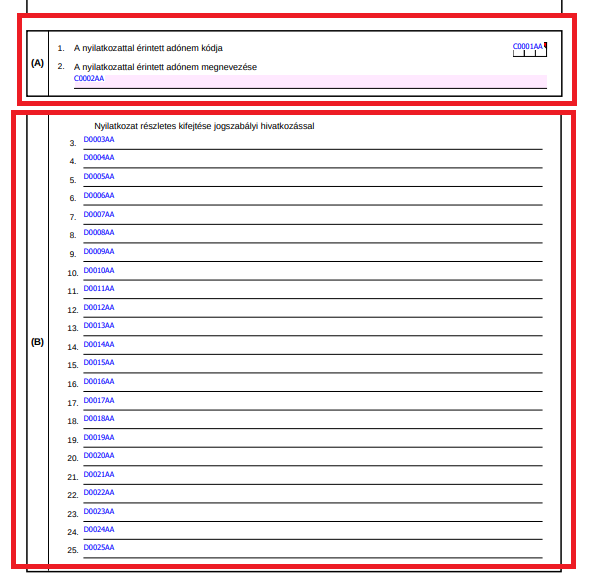

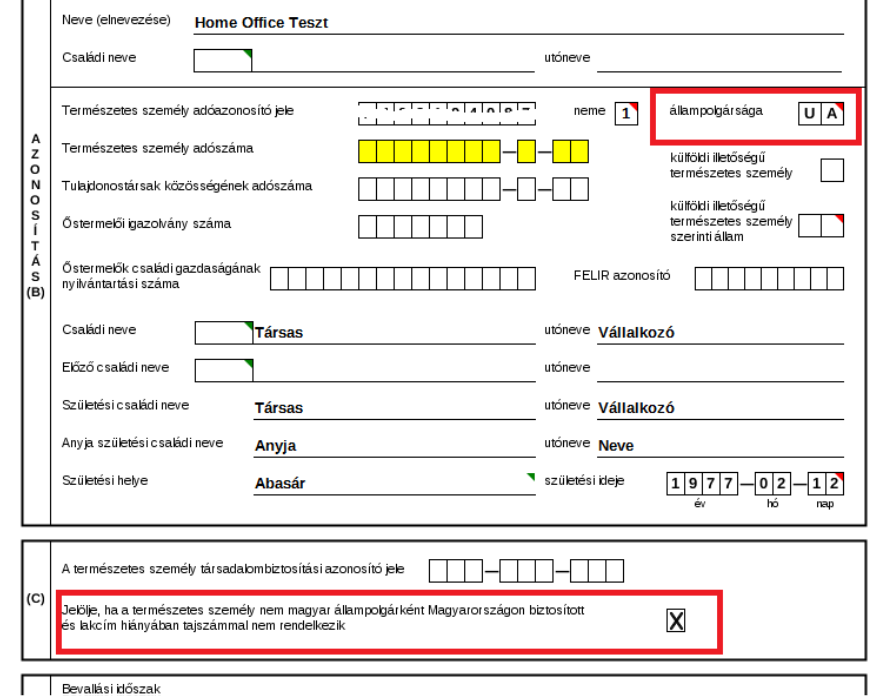

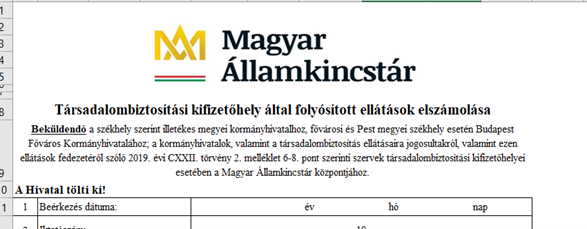

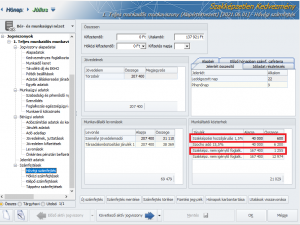

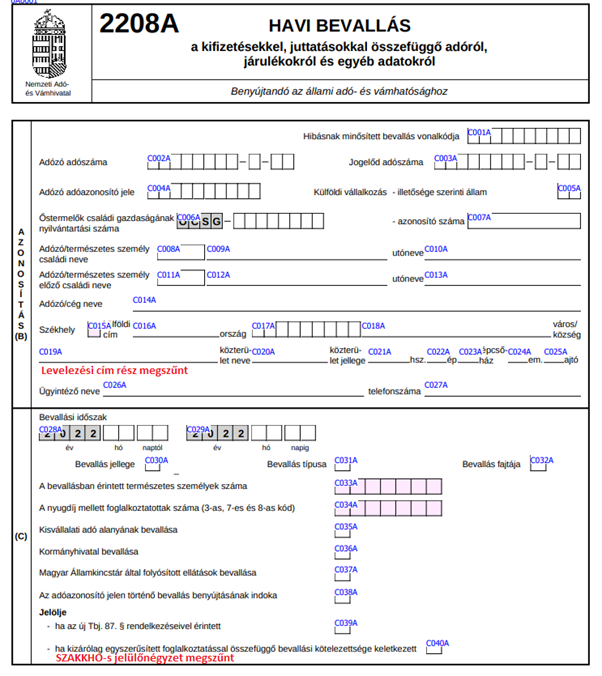

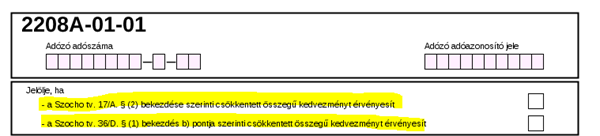

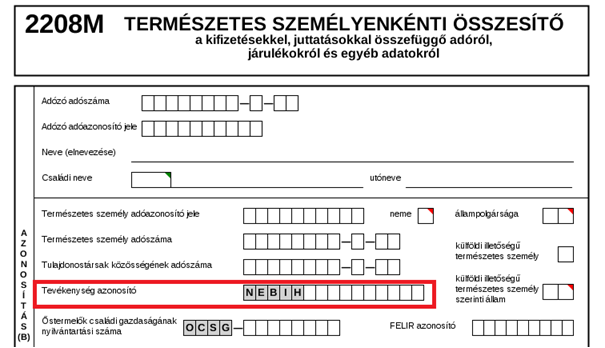

2108A Főlap„C” blokk:A 485/2020. (XI. 10.) Korm. rendelet alapján jelölendő mezők a következők:- Nyilatkozat a 485/2020. (XI. 10.) Korm. rendelet 1. § (1) bekezdésben és a 2. §-ban foglalt adófizetési kedvezmény igénybevételéről és a 6. § (1)-(2) bekezdéseiben foglalt feltételek fennállásáról (szövegbővülés)- Nyilatkozat arról, hogy a 485/2020. (XI. 10.) Korm. rendelet hatálybalépését megelőző hat hónapban a legtöbb bevétel, de legalább a bevétel 30%-a a következő főtevékenységből származott- Nyilatkozat a 485/2020. (XI.10.) Korm. rendelet 1. § (2) bekezdés b) pontjában és a 2. §- ban foglalt adófizetési kedvezmény igénybevételéről (új jelölőnégyzet) – Amennyiben a 485/2020. (XI. 10.) Korm. rendelet 1. § (2) bekezdés b) pont és a 2. § szerinti – a társas vállalkozókra vonatkozó – kedvezményt igénybe kívánja venni, úgy ennek tényét jelezze a „Nyilatkozat a 485/2020. (XI.10.) Korm. rendelet 1. § (2) bekezdés b) pontjában és a 2. §-ban foglalt adófizetési kedvezmény igénybevételéről” mező kitöltésével.

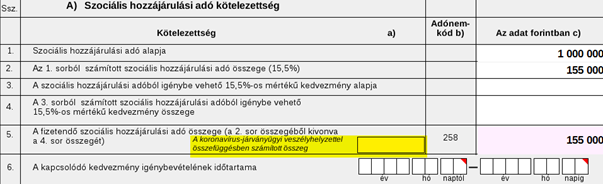

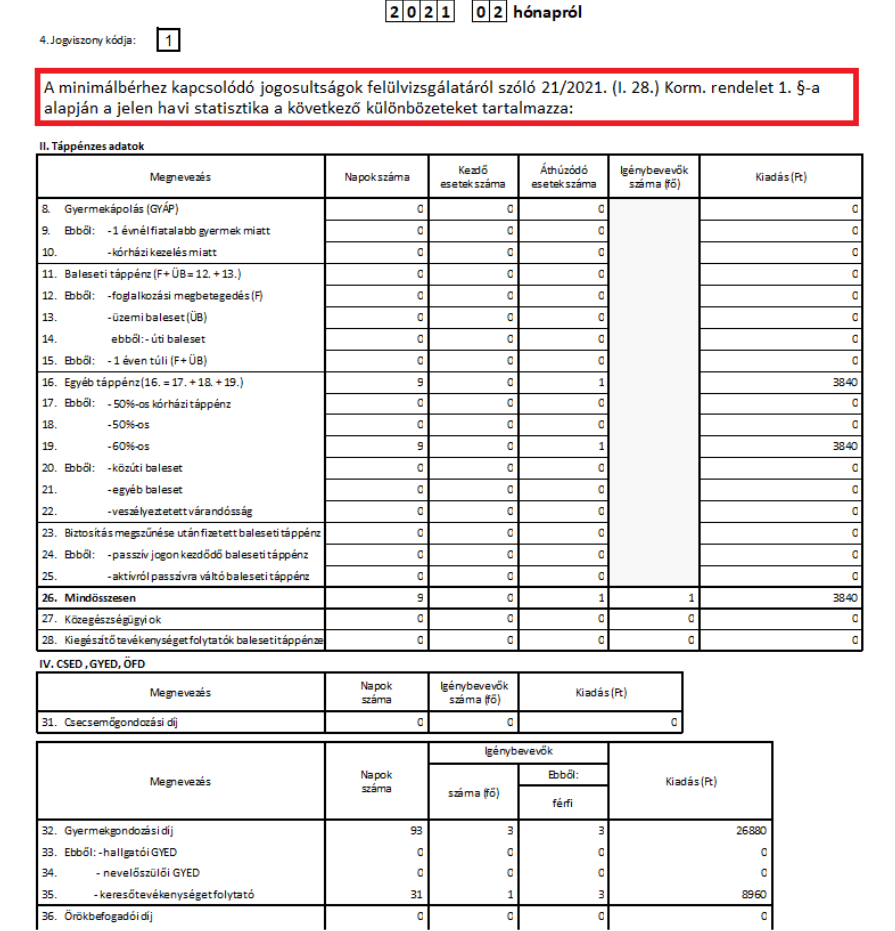

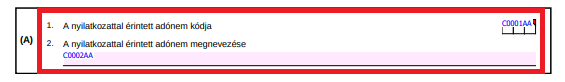

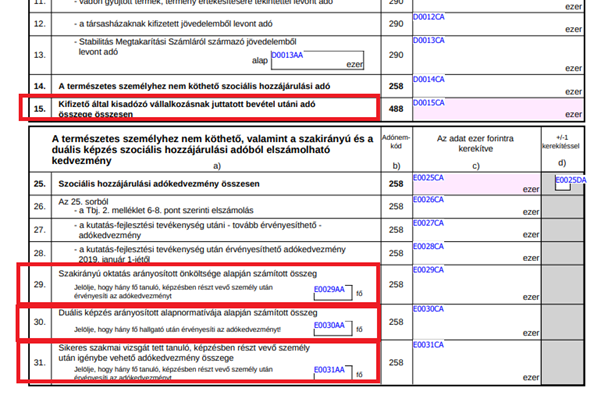

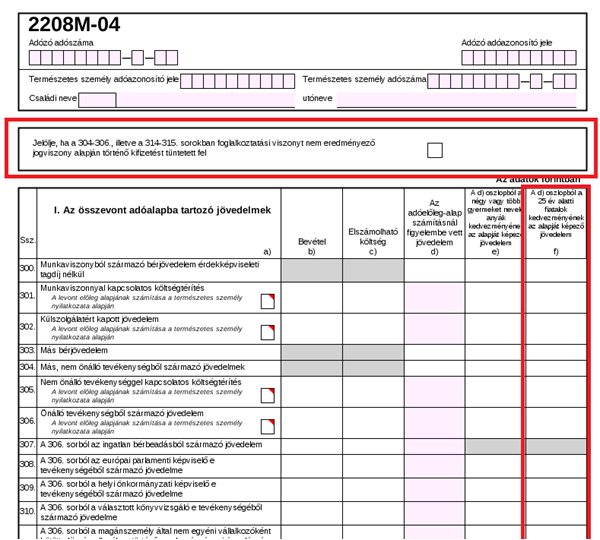

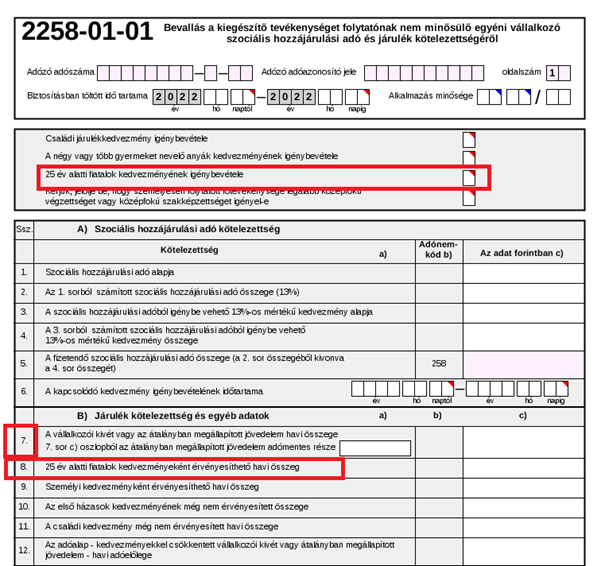

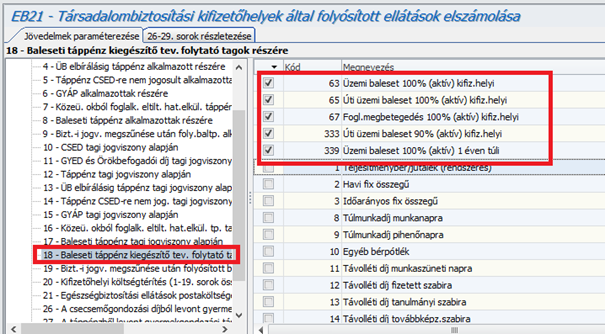

2108A-01-01 lap

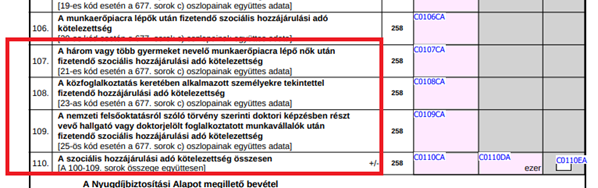

15. sor: A koronavírus-járványügyi veszélyhelyzettel összefüggésben fizetendő szociális hozzájárulási adó (Adónemkód: 258) Ebben a sorban a könnyített kötelezettség összegét kell feltüntetni, azonban a 14. sorban az általános szabályok szerint meg kell határozni természetes személyhez nem köthető szociális hozzájárulási adó kötelezettséget is. Ez a sor csak akkor tölthető ki, ha az adózó a 2108A Főlapon nyilatkozott, hogy a 485/2020. (XI. 10.) Korm. rendelet 1. §-ában foglalt adófizetési kedvezményt igénybe kívánja venni és a bevételének legalább 30%-a a 485/2020. (XI. 10.) Korm. rendeletben felsorolt főtevékenységből származott. Ezen adózók 2021. január, február, március és április hónapra – a vele munkaviszonyban foglalkoztatott természetes személy foglalkoztatása tekintetében – mentesülnek a szociális hozzájárulási adófizetési kötelezettség alól. A kedvezmény 2021. március és április hónap tekintetében kiterjesztésre került az 5. § (1) bekezdése szerinti tevékenységet tényleges főtevékenységként folytató társas vállalkozások Tbj.szerinti társas vállalkozóinak e jogállására tekintettel fizetendő szociális hozzájárulási adóra is.

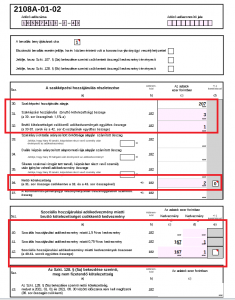

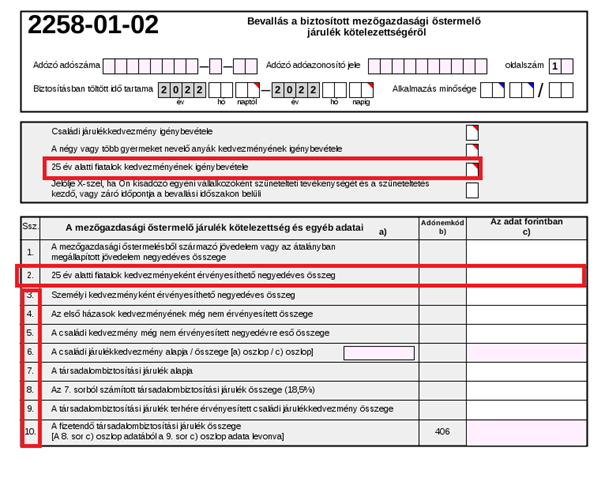

2108A-01-02 lap

37. sor: A koronavírus-járványügyi veszélyhelyzettel összefüggésben számított összeg (Adónemkód 182) Ez a sor csak akkor tölthető ki, ha az adózó a 2108A Főlapon nyilatkozott, hogy a 485/2020. (XI. 10.) Korm. rendelet 2. §-ában foglalt adófizetési kedvezményt igénybe kívánja venni és a bevételének legalább 30%-a az 5. § (1) bekezdésben felsorolt főtevékenységből származott.

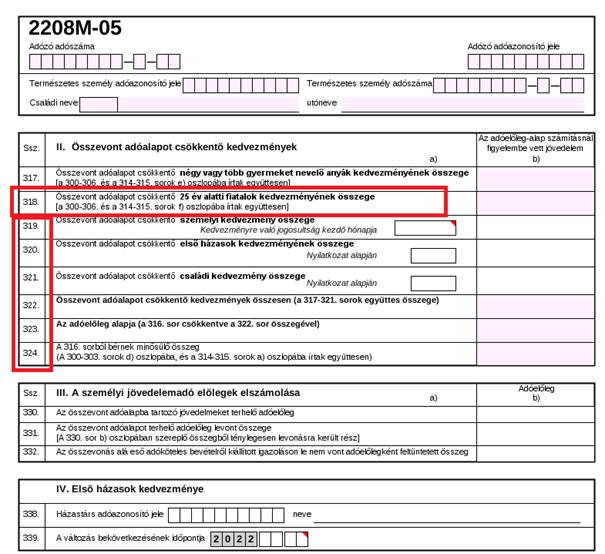

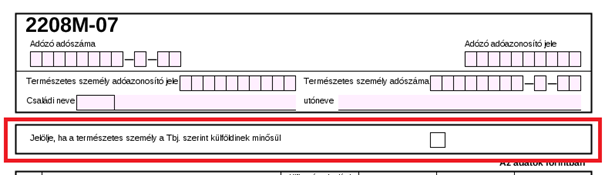

2108M-07 lap

387. sor: A koronavírus-járványügyi veszélyhelyzettel összefüggésben fizetendő szociális hozzájárulási adó Ez a sor csak akkor tölthető ki, ha az adózó a 2108A Főlapon nyilatkozott, hogy a 485/2020. (XI. 10.) Korm. rendelet 1. §-ában foglalt valamely adófizetési kedvezményt igénybe kívánja venni és a bevételének legalább 30%-a a 485/2020. (XI. 10.) Korm. rendeletben felsorolt főtevékenységből származott. A 485/2020. (XI. 10.) Korm. rendelet 1. §-a alapján, az 5. § (1) bekezdés szerinti tényleges főtevékenységet folytató kifizetőknek a munkaviszonyban foglalkoztatott természetes személy foglalkoztatása tekintetében 2021. január, február, március és április hónapra vonatkozóan nem kell a szociális hozzájárulási adófizetési kötelezettséget teljesítenie. A kedvezmény 2021. március és április hónap tekintetében kiterjesztésre került az 5. § (1) bekezdése szerinti tevékenységet tényleges főtevékenységként folytató társas vállalkozások Tbj. szerinti társas vállalkozóinak e jogállására tekintettel fizetendő szociális hozzájárulási adóra is. Ezekben az estekben azonban minden foglalkoztatott esetén – akik tekintetében a 385- 386. sorokat ki kell tölteni – a 387. sort is ki kell tölteni, a nullát is be kell írni.

2108M-08 lap

A „Jelölje, ha a 485/2020. (XI. 10.) Korm. rendelet 6. § (1) és (2) bekezdés a) pontjában foglalt feltételek a munkavállaló vonatkozásában teljesültek” mező kitöltése:

A kifizetőnek a 485/2020. (XI. 10.) Korm. rendelet szerinti feltételek teljesülését munkavállalónként kell vizsgálnia és a feltételek teljesülése esetén az adott dolgozóra vonatkozóan érvényesítheti a kedvezményt, melyet a jelölő mező kitöltésével jelezhet. A kedvezménnyel érintett munkavállalókra vonatkozó együttes feltételek a következők: – a kifizető a 485/2020. (XI. 10.) Korm. rendelet hatálybalépésekor már fennálló munkaszerződés szerinti munkabér fizetési kötelezettségének eleget tegyen és a munkaszerződéseket az Mt. 64. § (1) bekezdése szerinti felmondással nem szünteti meg az 5. § (4) bekezdése szerinti időszakban, azaz november és december hónapban, illetve hogy – a kifizető a munkavállalót a veszélyhelyzetre való tekintettel elbocsájtotta volna. A jelölő mező kitöltésének további feltétele, hogy a 2108A főlap (C) blokk (1)-(2) Nyilatkozat egyidejű kitöltése.

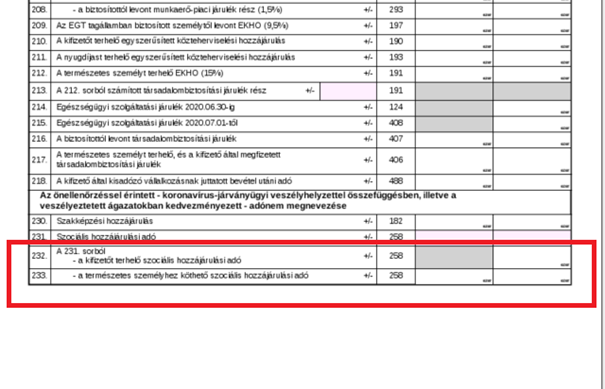

1. D blokkban két új mező:

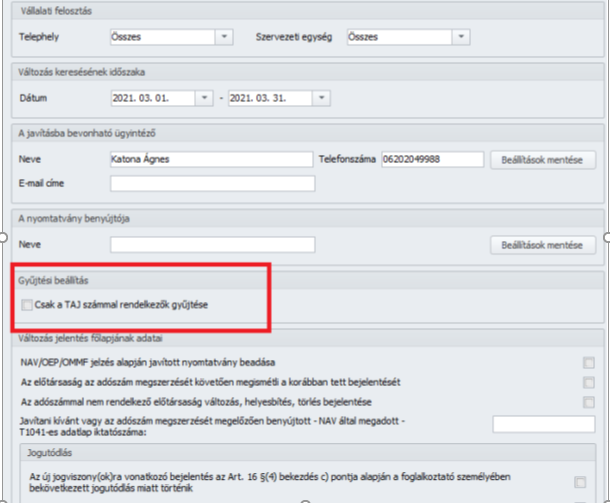

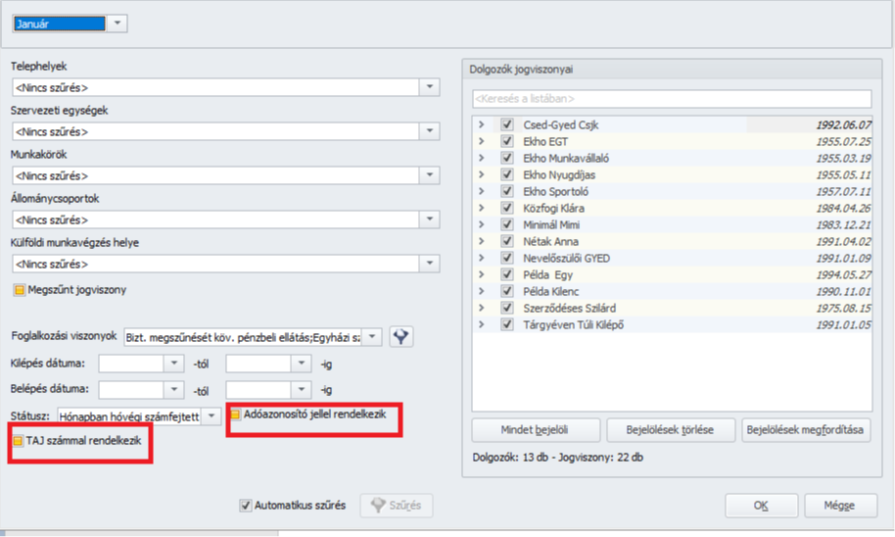

A Nyilatkozat mező csak MÁRCIUS és ÁPRILIS havi bevallási időszakra benyújtott bevallásban lehet kitöltött.A felgyűjtés indító képernyőn a 08-as és a KIVA bevalláshoz hasonlóan biztosítani kell a Számfejtés beállításban megadott főtevékenység megjelenítését illetve módosítását 1-56-ig.

A Nyilatkozat mező csak MÁRCIUS és ÁPRILIS havi bevallási időszakra benyújtott bevallásban lehet kitöltött.A felgyűjtés indító képernyőn a 08-as és a KIVA bevalláshoz hasonlóan biztosítani kell a Számfejtés beállításban megadott főtevékenység megjelenítését illetve módosítását 1-56-ig. A mezőt korona kedvezmény érvényesítése esetén kell tölteni (ha kitöltöttük a főlap (D) blokkban a 485/2020 kormány rendelet szerinti nyilatkozatot.)

Az 1-4. sor töltése nem változott, és az 5. sor továbbra is = 2.-4.

Az 5. sor a) oszlopba 0-t kell írni, ha Főlap (D) blokkban ki van töltve a nyilatkozat a tényleges főtevékenységéről.

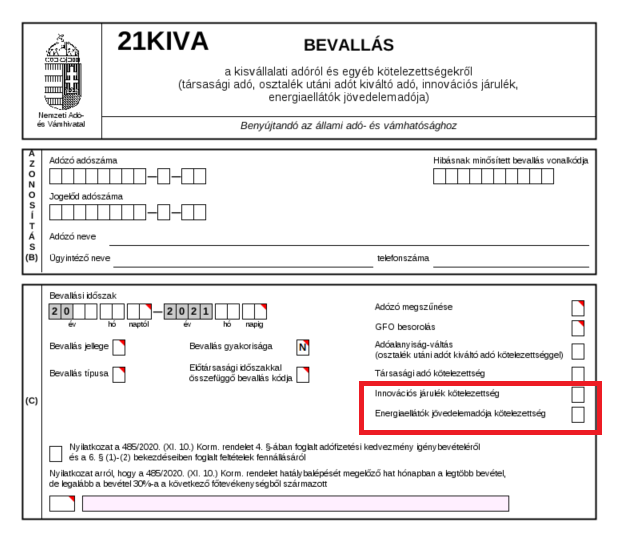

21KIVA bevallás – A 105/2021. (III. 5.) és a 147/2021. (III. 27.) Korm. rendeletekben foglalt módosítások átvezetése

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

21KIVA Főlap

A „C” blokk két új jelölőnégyzettel egészült ki:

Innovációs járulék kötelezettség

Ha az adózó a kisvállalati adó alanyaként innovációs járulék és -járulékelőleg bevallására, elszámolására kötelezett, akkor ki kell töltenie az [INNO] adatsort. Ehhez jelölnie kell az „Innovációs járulék kötelezettség” megnevezésű mezőt is.

A mező kizárólag elszámoló bevallásnál tölthető ki, előlegbevallásnál üresen marad.

Ha az adózó nem alanya az innovációs járuléknak, akkor ezt a mezőt üresen kell hagyni.

A WebNYK-s kitöltőprogram átvezető linkkel biztosítja a közvetlen kapcsolódást az [INNO] menühöz.

Mikro- vagy kisvállalkozási minőség jelzése

A jelölést az ÁNYK-s kitöltőprogramban az [INNO] lapon, a WebNYK-s kitöltőprogramban az „Azonosító adatok” menü „Adózó egyéb azonosító adatai, nyilatkozatok” mezőcsoportjában lehet megtenni. A WebNYK-s kitöltőprogram átvezető linkkel biztosítja a közvetlen kapcsolódást az [INNO] menühöz.

Az innovációsjárulék-kötelezettség megállapításához meg kell határozni, hogy az adózó mentes-e a kötelezettség alól mikro- és kisvállalkozásként vagy sem. Ezt a minősítést az elszámoló bevallás adóévének első napjára (2021. január 1-jére) és az így megállapított innovációs járulékelőleg-kötelezettség első részletének adóéve első napjára (2022. január 1-jére) vonatkozóan kell elvégezni.A kötelezettség vagy mentesség meghatározására két mező szolgál:

- „Az adóév első napján”,

- „Az adóévet követő adóév első napján”.

A mezők választható értékei a következők:

- üres = nincs jelölve,

- 1 = Mikor- és kisvállalkozás

- 2 = Mikro- és kisvállalkozáson kívüli vállalkozás

A jelöléshez kapcsolódó további instrukciók az [INNO] 4. sorának magyarázatánál találhatók.

Energiaellátók jövedelemadója kötelezettség

Ha az adózó a kisvállalati adó alanyaként egyben alanya az energiaellátók jövedelemadójának is, és az energiaellátók jövedelemadója, jövedelemadó-előlege bevallására, elszámolására kötelezett, akkor ki kell töltenie az [ENERG] adatsort. Ehhez jelölnie kell az „Energiaellátók jövedelemadója kötelezettség” megnevezésű mezőt is.

A mező kizárólag elszámoló bevallásnál tölthető ki, előlegbevallásnál üresen marad.

Ha az adózó nem alanya az energiaellátók jövedelemadójának, akkor ezt a mezőt üresen kell hagyni.

A WebNYK-s kitöltőprogram átvezető linkkel biztosítja a közvetlen kapcsolódást az [ENERG] menühöz.

Törlésre került a „Nyilatkozat tényleges főtevékenységről, vagyis arról, hogy 2020.március 24-ét megelőző hat hónapban a legtöbb bevétel, de legalább a bevétel 30%-a a következő tevékenységből származott” legördülőlista.

ELŐLEG lapA 3., 4., 5., 6. és a 9., 10. sorok b) c) és d) mezői megszűntek.A 6. és a 10. sor megnevezésében a 12% 11%-ra módosult.

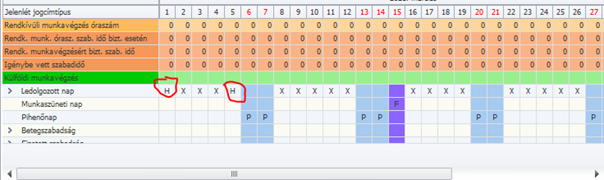

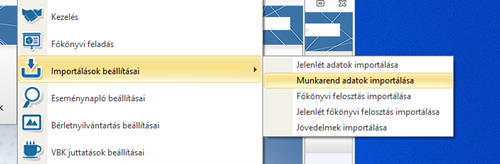

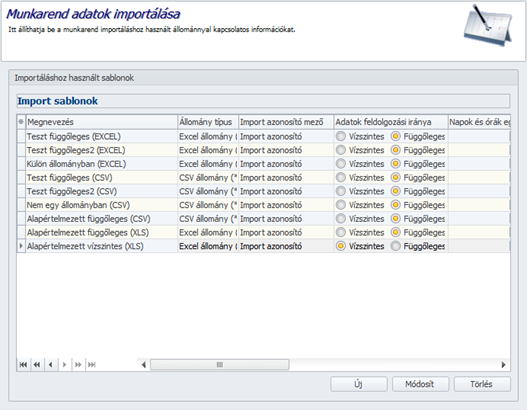

ELŐLEG lapA 3., 4., 5., 6. és a 9., 10. sorok b) c) és d) mezői megszűntek.A 6. és a 10. sor megnevezésében a 12% 11%-ra módosult.![]()

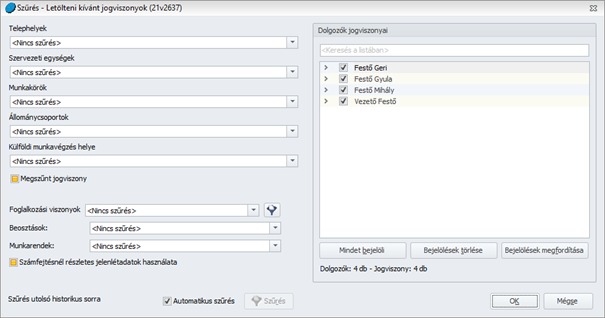

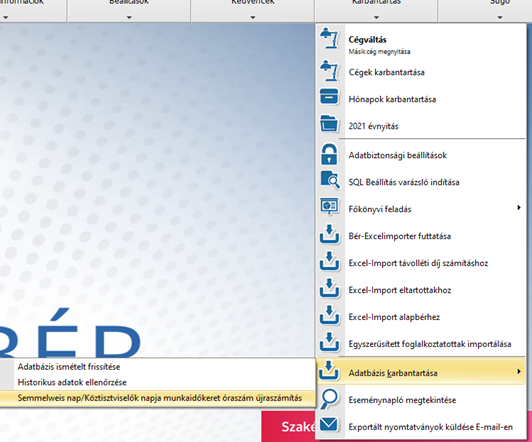

Javítások

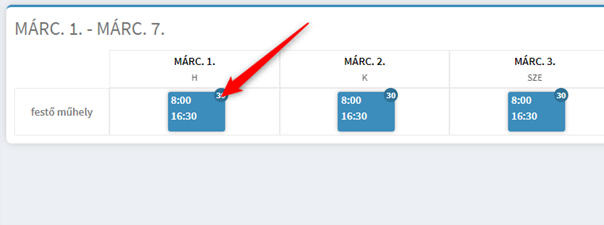

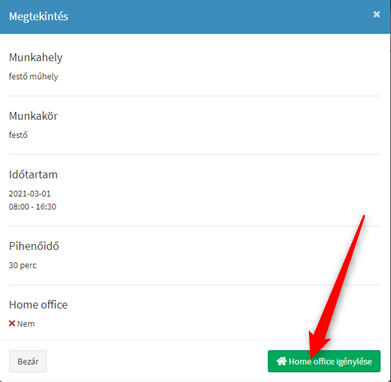

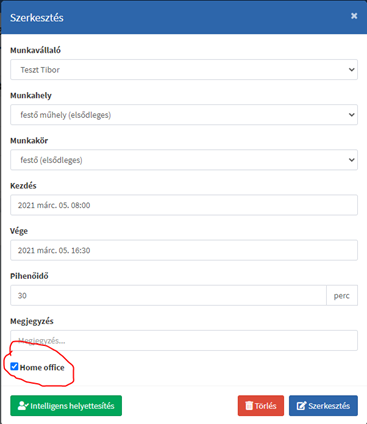

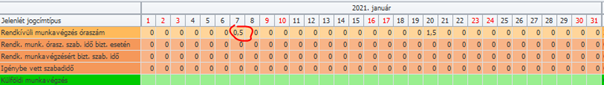

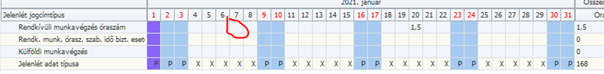

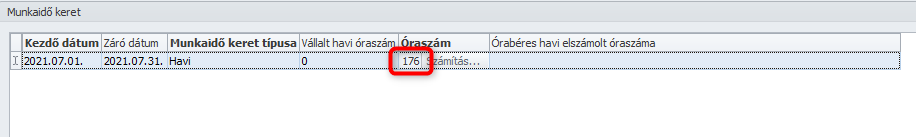

Pihenőnapon kezdődő külföldi munkavégzés időszak – TB járulékalap megállapítási probléma

Kulcs-Bér Light, Standard, Kompakt, Prémium, Európa verzióban elérhető funkció

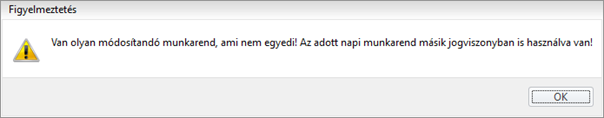

Külföldi munkavégzés esetében, amennyiben a külföldi munkavégzés időszaka munkarend szerinti pihenőnapon kezdődött, hibásan került meghatározásra a TB járulékalap. A hibát jelen verzióban javítottuk. Amennyiben az Önök állományában sor került munkarend szerinti pihenőnapon kezdődő külföldi munkavégzés időszak számfejtésére, kérjük, ellenőrizzék a számfejtést, és szükség esetén ismételjék meg azt.

Bizonyos esetekben névváltozás esetén a Tételes analitikában a régi név jelent meg

Kulcs-Bér Prémium, Európa verzióban elérhető funkció

Bizonyos esetekben névváltozás esetén a Tételes analitikában a régi név jelent meg, aminek az volt az oka, hogy a program a tárgyhónap 1.napján érvényes névadatot jelenítette meg. A hibát jelen verzióban javítottuk.

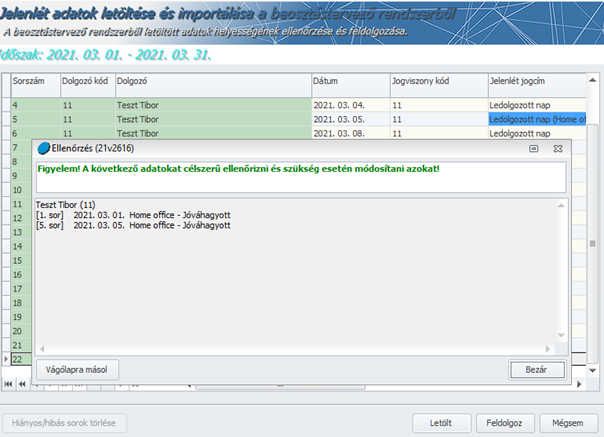

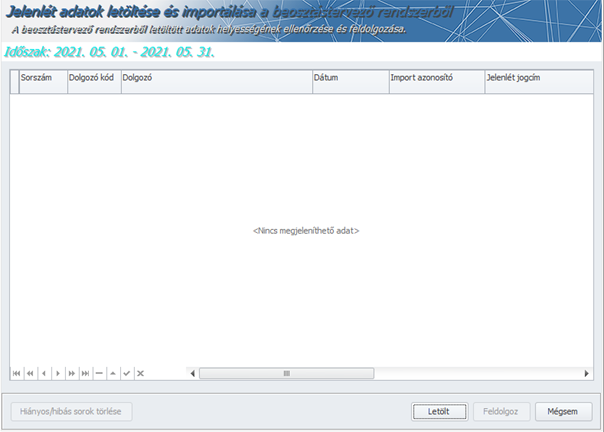

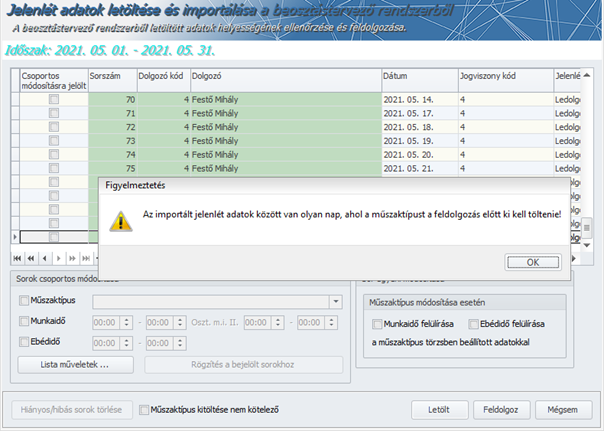

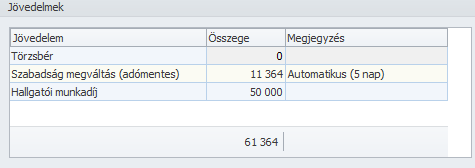

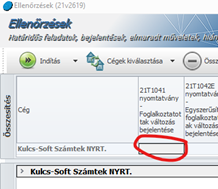

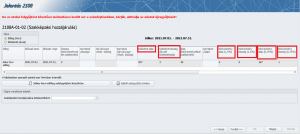

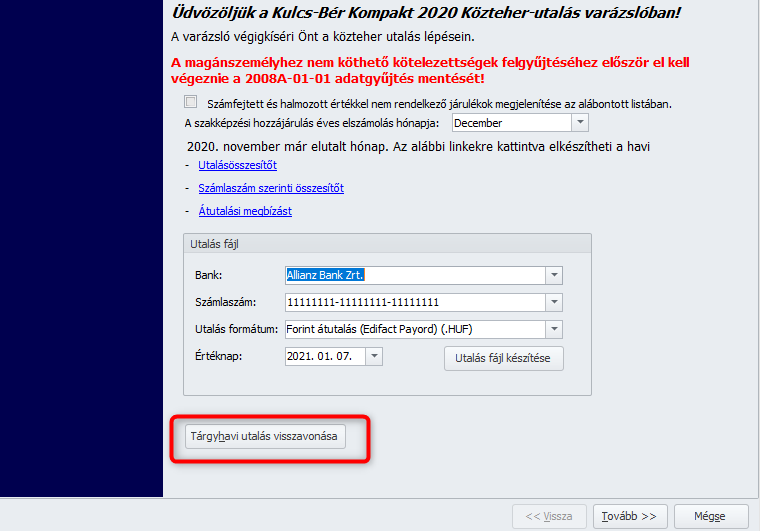

2108A-01-01 lap 15.sor gyűjtése nem működött 2021.március hónapra

Kulcs-Bér Kompakt, Prémium, Európa verzióban elérhető funkció

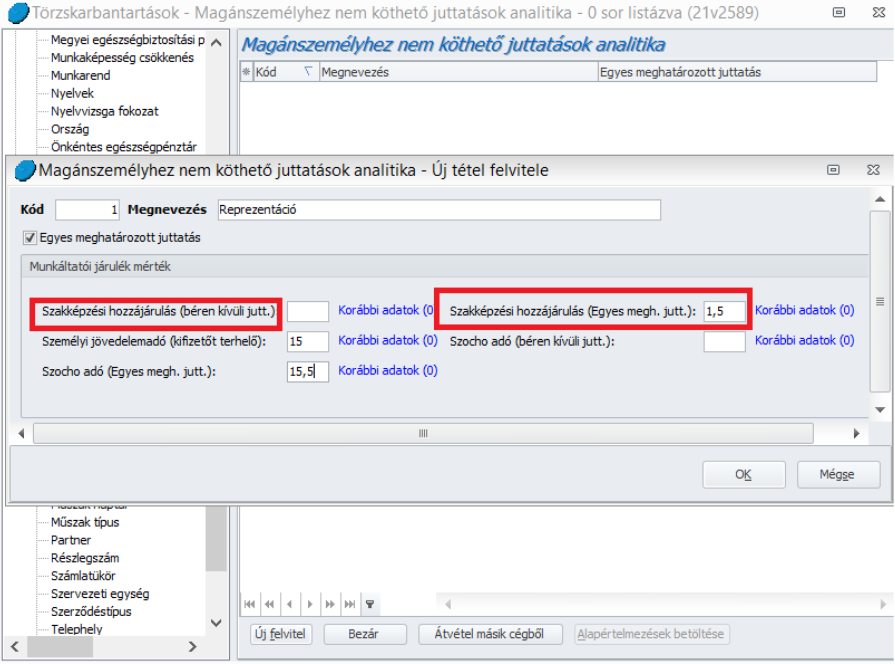

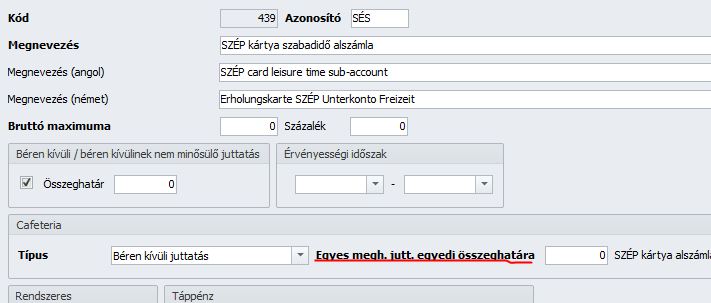

A veszélyhelyzeti adófizetési kedvezményre jogosult kedvezményes főtevékenységű cégek esetében a 2108A-01-01 lap 15.sorának gyűjtését csak 2021.február hónapig biztosítottuk. A hiányosságot jelen verziónkban pótoltuk, jelenleg már 2021.március és április hó vonatkozásában is működik a 15.sor gyűjtése. Kérjük, ha Önök gyűjtöttek már veszélyhelyzeti adófizetési kedvezményre jogosult kedvezményes főtevékenységű cégre 2021. március hó kapcsán 2108 bevallást, ellenőrizzék a 2108A-01-01 lap 15.sorát, és szükség esetén ismételjék meg a 2108 gyűjtést (a probléma az ilyen cégeket csak akkor érinti, ha egyes meghatározott juttatásnak minősülő SZÉP juttatás is számfejtésre került 2021. március hónap során).

|

Hasznos volt az információ?

|

|

|

|